Beaucoup de sujets pour ce second numéro de cette année 2024... Nous aussi, nous changeons…

Les vrais intéressés de l’intéressement 2020

Il y a quelques jours, La Direction mettait en ligne sur Déclic l’article « Intéressement 2020 : les collaborateurs associés aux résultats », association aux résultats qui est loin d’être aussi évidente qu’annoncée…

On vous explique pourquoi.

Les vrais intéressés de l’intéressement

C’est à grand renfort de communication que la Direction a annoncé en mars 2021 avoir vaillamment traversé la crise liée à la pandémie et cerise sur le gâteau, la notation du Groupe avait même été améliorée d’un cran avec une perspective stable. Quand on sait l’exigence de l’agence de notation Standard & Poor’s et la minutie avec laquelle celle-ci a vérifié et passé à la paille de fer nos comptes, nos résultats et notre gestion pour en apprécier la qualité, nous pouvons vraiment être fiers de cette reconnaissance et d’avoir pu progresser de la sorte pour nous démarquer davantage de nos concurrents. Mais comme le dirait l’inspecteur Columbo, « y’a quand même quelque chose qui me chiffonne… » : comment se fait-il alors que notre intéressement ait, une nouvelle fois, à ce point diminué ?

Pour déterminer la prime d’intéressement, alors que la majorité des sociétés se base sur une enveloppe déterminée au prorata du Chiffre d’Affaire, la Direction a pris le parti de l’élaborer à partir de 11 critères : 7 liés au Groupe AG2R LA MONDIALE et 4 à l’entité La Mondiale.

Cette construction est loin d’être anodine, car même si le Groupe dégage des résultats identiques ou en amélioration d’une année sur l’autre, l’intéressement ne sera pas forcément le même ou meilleur.

La complexité ne s’arrête pas là, car chacun de ces 11 critères passe ensuite sous les fourches caudines d’une transformation mathématique qui savonne encore un peu la planche de labeur des salariés et supprime toute intuition quant à l’impact des efforts qu’ils produiraient. La Direction a ainsi fixé deux bornes d’objectifs Min et Max pour chaque critère, et pour chacune, une correspondance avec un % d’une sous-enveloppe en € qui est alors débloqué. Et là surprise, le coefficient de pente pour aller du minimum (25%) à l’intégralité de la sous-enveloppe déblocable est inférieur à 1 ! Autrement dit, pour ne pas rester au milieu du gué, comme vous avez une pente à moins de 45 degrés, les salariés qui pédalent doivent produire un SUR-effort collectif et pédaler plus longtemps afin d’atteindre le plein objectif pour chacun de ces 11 critères ! Pire, pour certains d’entre eux, on ne sait même pas comment ont été estimés les valeurs-objectifs à atteindre, ni même comment ils ont été calculés a posteriori lorsqu’on nous les restitue, ne serait-ce que pour vérifier leur faisabilité dans le temps. Sur quoi reposent donc ces valeurs ? Les ordres de grandeur sont-ils toujours réalistes ? On ne sait pas…

C’est bien pour cette raison que la CFE-CGC n’avait pas été signataire de cet accord d’intéressement il y a 3 ans, car elle était convaincue que cela ne pouvait que desservir l’intérêt des salariés sur lequel nous veillons. Pour nous, la mécanique était trop complexe, les critères choisis bien trop nombreux, parfois non vérifiables, peu transparents, ou assujettis à une co-construction sur laquelle la Direction ne donnait pas les moyens d’atteindre le plein objectif fixé (Gestion Individualisée, Satisfaction Client Santé notamment). Nos craintes se sont avérées bien fondées, puisque nous observons depuis son lancement il y a trois ans, une baisse cumulée de 25%, soit autant de perte en pouvoir d’achat pour les collaborateurs.

Encore quelques années comme cela, et ce sont peut-être un jour les salariés de La Mondiale qui verseront une prime d’intéressement au Groupe !

Nous, nous demandons à redonner davantage de sens à notre travail et à nos efforts collectifs et d’arrêter de se faire autant de nœuds au cerveau lors de la rédaction d’un accord d’entreprise.

Une objectivité mise à mal

Parmi les critères qui interpellent, la « Qualité client Groupe » (indicateur « CG2 ») permettant de quantifier la bonne tenue de la relation client ou sa satisfaction, a affecté le seuil de déclenchement de l’intéressement Groupe dans son ensemble.

Il paraissait évident, qu’en pleine pandémie, il devenait impossible d’avoir des éléments de sondage équitables sur la satisfaction client. Ils auraient pu être neutralisés ou bénéficier du versement minimum automatique (10% de l’enveloppe de cet indicateur).

De plus, le critère de la « gestion individualisée » (CG2d) aurait pu être plafonné à son maximum, puisque les élus CFE-CGC, CFDT et FO dénoncent depuis longtemps les errances de la Direction et des impacts parfois désolants pour les clients de ce périmètre.

Les titres subordonnés, les grands oubliés des fonds propres.

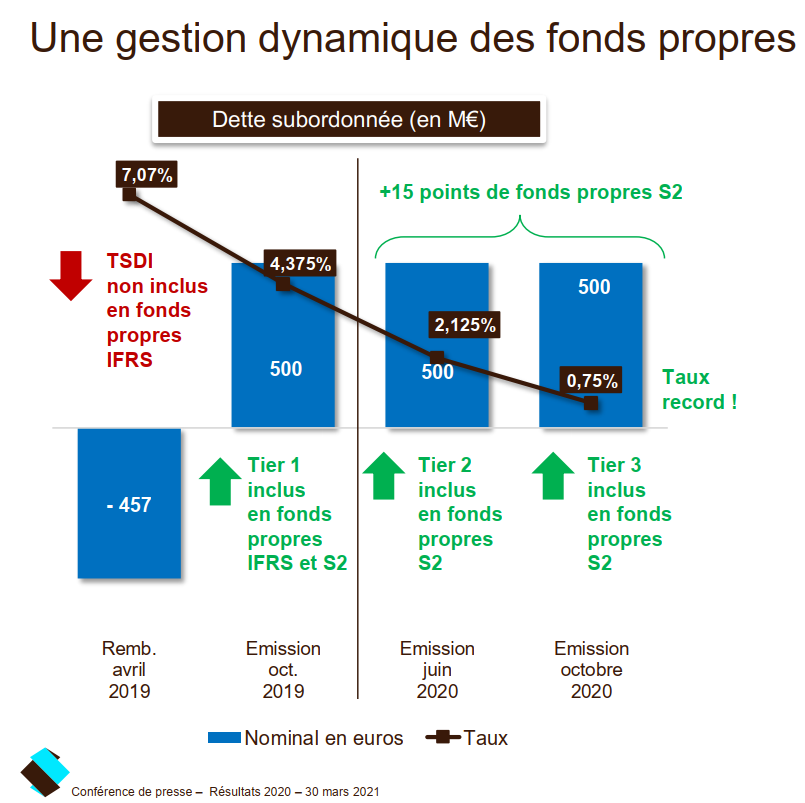

En 2020, le Groupe a émis pratiquement 1 milliard € de dettes subordonnées, ce qui a permis d’accroître d’autant nos fonds propres éligibles sous la norme Solvabilité 2. C’est réglementaire, parfaitement légal et en plus il n’avait jamais été si peu onéreux de s’endetter : tant mieux ! Cependant, quelle ne fut pas notre surprise lorsque nous nous sommes aperçus que dans le calcul d’une des sous-enveloppe de notre intéressement (appelée « CS2 »), les fonds propres Solvabilité 2 pris en compte pour déterminer le montant à débloquer pour les salariés avaient justement été amputés du montant des dettes subordonnées ! Et comme vous pouvez vous en douter, alors que nous touchions jusqu’à présent l’intégralité du montant possible, nous avons alors été coupés d’une grande partie pour tomber à 31% seulement !

Le premier élément d’explication qui a été mis en avant par la Direction est qu’elle reprenait l’esprit du précédent accord d’intéressement (qui a pourtant expiré depuis 3 ans), accord qui ne tenait compte que de la projection des résultats du portefeuille pour valider la performance des contrats commercialisés hors émission de dettes. Le hic, c’est que l’accord actuel, qui est le seul à faire foi, précise désormais avec beaucoup de clarté et sans aucune ambiguïté que l’on doit bien considérer les fonds propres sous la norme Solvabilité 2 dans leur intégralité : avec la dette subordonnée donc ! D’autant plus que depuis deux ans, la stratégie économique d’accroissement des fonds propres S2 par l’émission de dettes subordonnées est solidement plébiscitée par la Direction.

Cependant, lors du CSE du 20 avril 2021, la Direction a présenté son analyse rétrospective des comptes 2020 avec les éléments suivants : un milliards d’€ de dettes subordonnées émises en deux fois (juin et octobre 2020) mentionnées comme incluses en fonds propres S2, augmentation de 5,3% des fonds propres par rapport à 2019, en augmentation constante chaque année depuis 12 ans avec même une croissance annualisée de 14,6% ! Or le 6 avril dernier, la sous-enveloppe « CS2 » liée à la variation des fonds propres S2 venait justement d’être réduite de 69% au prétexte que les fonds propres S2 avaient baissé depuis l’an dernier !!! Déroutant…

Interrogée alors en séance sur cette apparente contradiction, après avoir brièvement évoqué l’éventualité d’une hypothétique erreur de calcul, la Direction a ensuite indiqué un peu embarrassée qu’il lui semblait « de mémoire », tout en précisant qu’elle n’avait pas non plus les termes exacts sous les yeux pour les vérifier, que l’accord ne devrait pas, en principe, incorporer les dettes subordonnées. Nous n’avons pas été convaincus par ces éléments pour une raison simple : il y avait confusion entre le traitement IFRS et Solvabilité 2. Certes, sous la norme comptable IFRS les dettes subordonnées sont à inclure dans le calcul des fonds propres en fonction de leur « Tiering ». Mais dans notre accord d’intéressement, il est stipulé expressément que l’indicateur « CS2 » se détermine uniquement sous la norme Solvabilité 2. C’est ce que nous pouvons d’ailleurs vérifier ci-dessous dans le support de la conférence de Presse du 30 mars 2021, à l’occasion de la présentation par la Direction des Résultats 2020, puis devant vos élus le 20 avril dernier en CSE :

Ainsi cette année, au lieu d’avoir une enveloppe totale en baisse de 8% par rapport à l’an dernier, celle-ci aurait dû croître de 12%. Il y a un écart de 2,135M€ environ. Et cela se comprend très bien en y regardant de près : grâce aux efforts collectifs pourtant bien soulignés par l’ensemble de nos dirigeants, nous avons maintenu un niveau de collecte très bas sur le fonds euros, nous n’avons jamais eu si peu de frais internes à cause de la situation sanitaire (en comparaison avec l’exercice 2019, la contribution dédiée sur l’enveloppe d’intéressement a d’ailleurs triplé), nous avons réduit les délais de traitement des prestations Invalidité et enfin notre masse salariale a augmenté. Autant d’éléments qui, conformément à la mécanique de l’accord d’intéressement, augmente le montant en € de l’enveloppe d’intéressement à redistribuer aux salariés de La Mondiale.

Nous voyons donc bien que cet accord d’intéressement est à ce point alambiqué qu’il faut s’y reprendre à deux fois et que des simplifications s’imposent. Gageons que cet oubli sera vite réparé et que nous pourrons co-construire pour notre avenir, un mode de redistribution qui soit limpide, juste et en adéquation prospective avec le nouveau panorama économique qui s’ouvre à nous : FRPS, rendement du fonds € au ras des pâquerettes, digitalisation et dématérialisation des actes de gestion, nouvelles orientations stratégiques du Groupe…

Vos élus CFE CGC